Titan-titan asuransi dan perbankan Asia berjanji untuk mengambil tindakan terhadap perubahan iklim

Pemimpin-pemimpin asuransi dan perbankan bergabung untuk mengatasi perubahan iklim, dengan menekankan perlunya investasi berkelanjutan dan strategi transisi yang inklusif.

Pemimpin-pemimpin asuransi dan perbankan di Asia semakin berkomitmen untuk bertindak terhadap perubahan iklim. Transisi ini diharapkan akan signifikan, langsung, dan merata, dengan dampak yang bervariasi.

Berdasarkan proyeksi McKinsey & Company, belanja modal untuk aset fisik diperkirakan akan mencapai $275 triliun pada 2050, dengan peningkatan tahunan hingga $3,5 triliun.

“Meskipun kebutuhan pengeluaran ini besar dan pembiayaan belum ditetapkan, banyak investasi memiliki profil pengembalian positif (bahkan independen dari peran mereka dalam menghindari risiko fisik yang meningkat) dan seharusnya tidak dilihat sebagai biaya semata. Inovasi teknologi dapat mengurangi biaya modal untuk teknologi net-zero lebih cepat dari yang diharapkan,”kata laporan tersebut.

Laporan ini memperkirakan efek ekonomi dari transisi menuju nol net pada 2050, dengan fokus pada sistem energi dan penggunaan lahan yang bertanggung jawab atas 85% emisi. Dengan menggunakan skenario Net Zero 2050 dari Network for Greening the Financial System (NGFS), laporan ini memberikan perkiraan tentang transformasi ekonomi dan penyesuaian sosial yang terkait dengan transisi ini.

Pada Februari tahun ini, para pemain besar dari sektor jasa keuangan berkumpul untuk sebuah webinar bertema "Journey to net zero – What can insurers and banks do more together?" oleh Global Asia Insurance Partnership (GAIP) untuk mendiskusikan pandangan tentang memanfaatkan kemampuan unik dari berbagai industri dalam mendorong perubahan berkelanjutan sambil mengatasi dampak sosial dan ekonomi dari transisi tersebut.

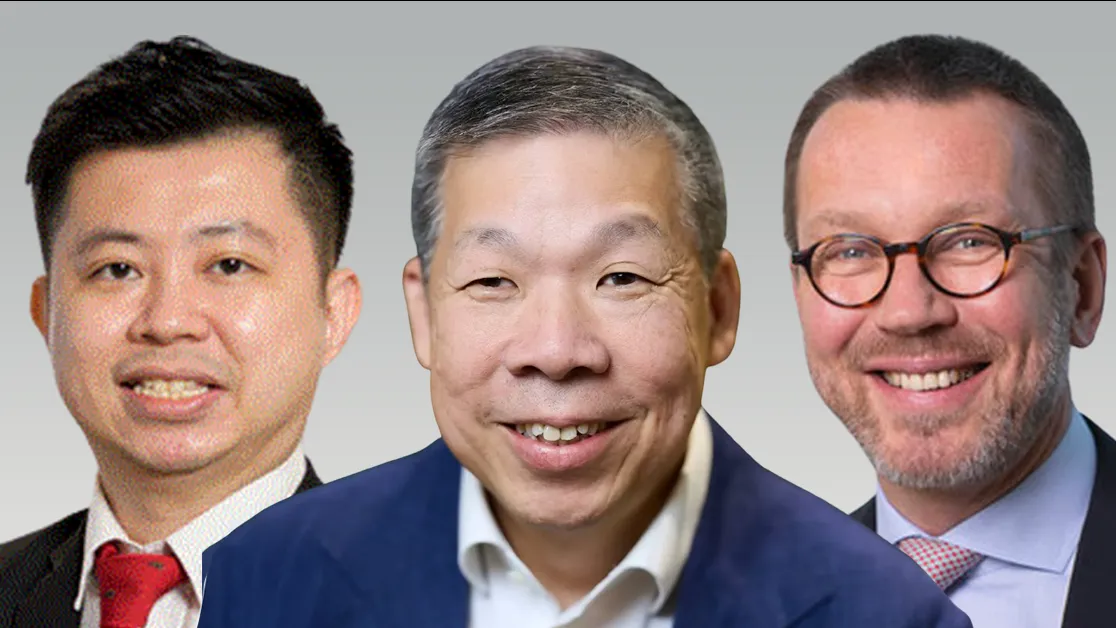

Salah satu pembicara kunci adalah Dennis Tan, direktur manajemen bisnis strategis di Prudential plc, dan chief executive officer Prudential Singapura, yang menyampaikan pandangannya tentang sektor asuransi jiwa. Dia membahas pentingnya manajemen investasi dalam mempengaruhi transisi tersebut.

"Meskipun kita semua fokus pada dekarbonisasi, dampak sosial adalah pertimbangan kunci lain yang harus kita juga pertimbangkan," kata Tan. "Ini bukan hanya tentang menggerakkan jari dan mengatakan, ‘Hei, kita ingin membuat lingkungan menjadi lebih hijau.’ Tentu saja, kita ingin melakukannya. Tapi apa yang terjadi pada orang-orang yang saat ini bekerja di industri-industri tersebut? Apa rencana untuk meningkatkan keterampilan, menyesuaikan keterampilan, dan mendukung mereka?"

Bagi Prudential, langkah-langkah proaktif menuju dekarbonisasi adalah seperti melepaskan investasi dari perusahaan yang menghasilkan lebih dari 30% dari pendapatannya dari batu bara dan mengurangi intensitas karbon dari portofolio investasinya.

"Hal lainnya adalah bekerja pada intensitas karbon rata-rata tertimbang (WACI) dari portofolio. Kami telah menguranginya. Sebagai grup, kami telah berjanji bahwa pada 2030, WACI dari portofolio investasi kami akan dikurangi setidaknya 55%. Jadi ini adalah beberapa contoh nyata dari apa yang dilakukan perusahaan asuransi di luar sana untuk bekerja menuju masa depan nol bersih," tambah Tan.

Paul Young, head of Commercial Risk Solution di Aon (Asia), berbicara dari pengalamannya di sektor asuransi non-life, dalam menekankan peran kritis manajemen risiko untuk mengidentifikasi, menilai, dan memitigasi risiko terkait iklim.

"Perubahan iklim terjadi dan nyata. Aon menghasilkan laporan tahun lalu yang berjudul laporan Insight Data dan Bencana Iklim, yang merupakan analisis peristiwa bencana alam di seluruh dunia," kata Young, mencatat bagaimana laporan tersebut mencatat 2023 memiliki kerugian ekonomi tertinggi sebesar $308 miliar, naik 20% dari 2022 dengan 398 peristiwa besar yang terjadi.

"Menariknya, $118 miliar dari kerugian ekonomi tersebut diasuransikan. Jadi ada sekitar 60% kesenjangan retensi secara global. Dan kali ini, untuk pertama kalinya, yang tertinggi dalam catatan, 37 peristiwa yang diasuransikan lebih dari satu miliar dolar, di mana seperempatnya berada di Asia Pasifik. Angka-angka ini cukup mengkhawatirkan," kata Young.

Menarik fokus pada peningkatan frekuensi dan keparahan bencana alam, dia menekankan perlunya analisis prediktif untuk memperkirakan risiko masa depan dengan lebih akurat. Dia juga menekankan pentingnya kolaborasi antara perusahaan asuransi dan klien untuk mengembangkan solusi yang tangguh sesuai dengan profil risiko yang spesifik.

Kolaborasi antara bank dan asuransi dari segi investasi juga sangat penting bagi sektor perbankan, seperti yang ditunjukkan oleh Eric Lim, chief sustainability officer di UOB, di mana dia membahas hubungan simbiosis antara bank dan asuransi dalam pembiayaan dan perlindungan aset.

"Sebagai bank, mereka juga akan memiliki kebijakan sektoral yang sangat mirip dengan yang dibicarakan oleh Tan," kata Lim selama webinar. "Saya pikir ini sangat penting ketika sebuah perusahaan mulai mendengar pesan yang sama datang dari bagian yang berbeda dari ekosistem jasa keuangan. Mereka mulai menyadari bahwa mereka harus dapat mengambil tindakan yang tepat untuk jangka menengah dan panjang," tambahnya.

Harus juga dicatat bahwa dukungan regulasi sangat penting dalam memberikan panduan dan standar yang jelas bagi lembaga keuangan untuk menavigasi transisi dengan sukses, kata Lim.

Selama webinar, Daniel Wang, direktur eksekutif Departemen Asuransi di Otoritas Moneter Singapura (MAS), menyampaikan peran regulator dalam menyediakan panduan dan standar untuk mengarahkan lembaga keuangan menuju keberlanjutan.

Dia menekankan pentingnya keterlibatan, multi-year planning, dan disclosure yang berarti dalam membimbing lembaga keuangan menuju praktik-praktik yang berkelanjutan. Dia juga membahas inisiatif regulasi yang bertujuan untuk mempromosikan investasi hijau dan mendukung transisi menuju ekonomi nol bersih.

"Apa yang ingin kami bantu dan apa yang sedang kami lakukan adalah sebuah uji coba dengan industri. yang mana adalah untuk melihat perlakuan regulasi yang relevan; dan ketika perusahaan asuransi jiwa melakukan investasi semacam itu untuk mengidentifikasi apa yang menjadi batasan yang tepat. Ada beberapa cara di mana kita dapat mendorong investasi lebih besar seperti ini untuk lebih cocok dengan aset mereka," kata Wang.

Kelvin Tan, managing director dan kepala Sustainable Finance & Investments di ASEAN di HSBC, menekankan perlunya pendekatan yang inklusif dan holistik terhadap transisi tersebut, mengingat dampak sosial dan ekonomi pada komunitas yang bergantung pada bahan bakar fosil.

"Di Asia Pasifik, lebih dari 80% energi berasal dari bahan bakar fosil. Dan di ASEAN, sekitar 10% dari penduduk masih belum mendapatkan sumber energi yang stabil," katanya.

Expert dari HSBC itu menekankan tantangan dalam beralih dari bahan bakar fosil sambil memastikan akses energi dan mengusulkan strategi untuk pembiayaan sumber energi alternatif dan teknologi. Dia juga mencatat pentingnya kolaborasi, inovasi, dan dukungan regulasi dalam mengatasi tantangan ini dan mendorong transisi menuju masa depan yang berkelanjutan.

Mulai dari kekhawatiran data properti hingga risiko pencucian hijau, berbagai rintangan harus diatasi, seperti yang diungkapkan oleh para pemimpin industri ini. Namun, ada konsensus tentang perlunya tindakan kolektif, didukung oleh definisi yang jelas, pengungkapan yang transparan, dan panduan regulasi.

Dengan berbagi keahlian, wawasan, dan mengembangkan solusi inovatif, sektor asuransi dan perbankan dapat menavigasi kompleksitas perubahan iklim dan mendorong kemajuan yang bermakna menuju ekonomi nol bersih.

"Saya pikir kata kunci di sini adalah memiliki transisi yang inklusif. Kita semua sudah tahu bahwa kita perlu mendekarbonisasi dengan lebih sedikit membiayai proyek-proyek bahan bakar fosil dan kurang mengandalkan bahan bakar fosil. Tetapi kita juga perlu membuatnya inklusif dan memastikan bahwa prosesnya lancar. Maka, semua orang akan memiliki kemampuan untuk memiliki sumber energi yang diperlukan untuk keberlanjutan ekonomi," kata Tan dari HSBC.

Advertise

Advertise