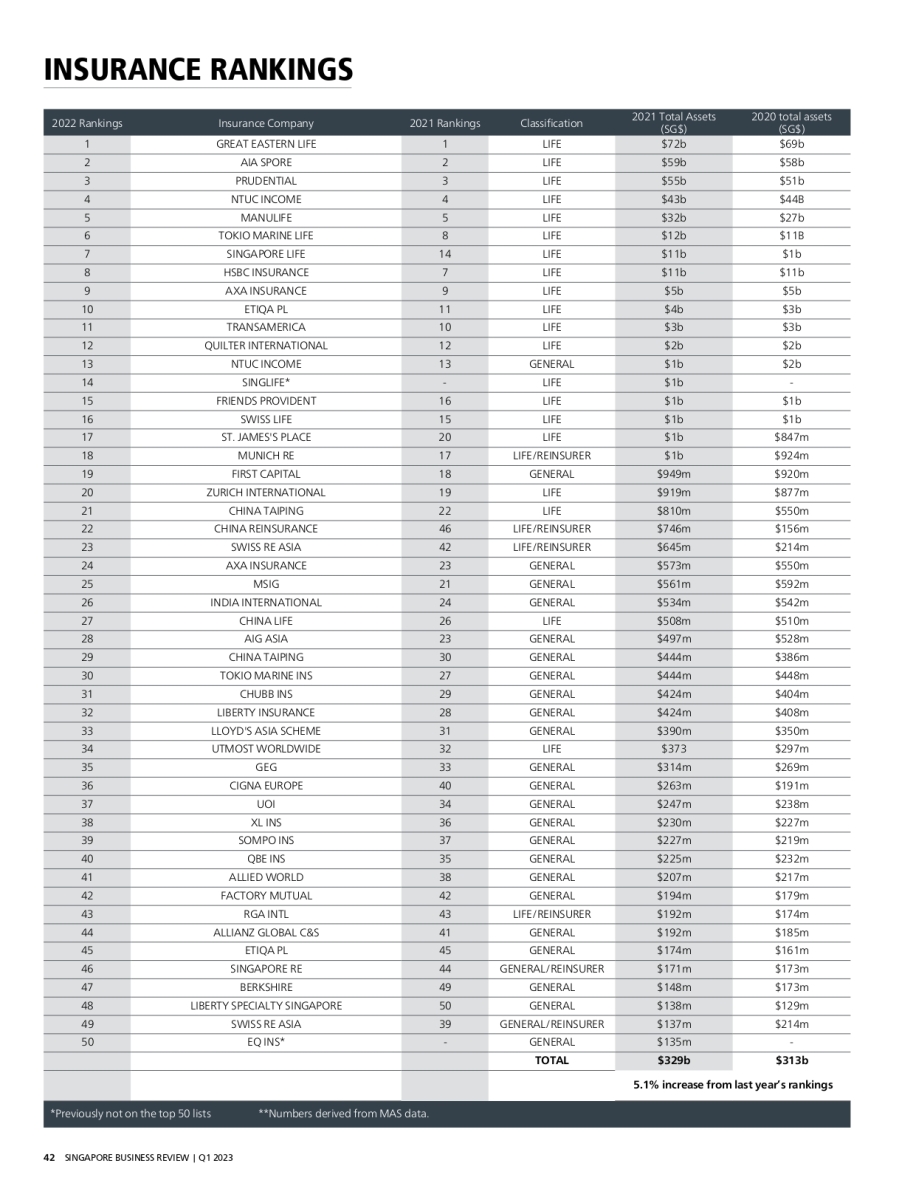

Peringkat Singapore Business Review melihat pertumbuhan yang lambat di antara 50 perusahaan asuransi teratas

50 perusahaan asuransi teratas melihat pertumbuhan 5,1% pada 2021.

50 perusahaan asuransi teratas Singapura yang termasuk dalam Peringkat Singapore Business Review tumbuh sebesar 5,1% pada 2021, jauh dari pertumbuhan dua digit yang diamati sebelumnya. Pasalnya, pada 2021, menurut Kementerian Perdagangan dan Perindustrian, asuransi jiwa mengalami penurunan laba bersih sebesar 23,5% akibat pendapatan investasi yang lebih rendah.

Singapore Business Review Peringkat Asuransi adalah daftar tahunan dari 50 perusahaan asuransi teratas di Singapura berdasarkan aset. Data tersebut berasal dari statistik tahunan Otoritas Moneter Singapura dengan peringkat terbaru menggunakan data dari 2021 dan membandingkannya dari tahun sebelumnya.

Tinjauan tahunan sektor asuransi melihat 20 perusahaan asuransi jiwa, 24 perusahaan asuransi umum, empat perusahaan reasuransi jiwa, dan dua perusahaan reasuransi umum masuk dalam daftar 50 besar.

Great Eastern mempertahankan posisi pertamanya, dengan peningkatan aset sebesar 4,35%. AIA juga mempertahankan peringkatnya di posisi kedua dengan peningkatan aset sebesar 1,72%.

Prudential, NTUC Income, dan Manulife masing-masing mempertahankan posisi ketiga, keempat, dan kelima, dengan Manulife mengalami pertumbuhan aset terbesar di antara ketiganya sebesar 18,51%. Namun Pendapatan NTUC menurun sebesar 2,32% meskipun mempertahankan peringkat keempatnya. Aset Prudential meningkat 7,84% dibandingkan tahun sebelumnya.

Di antara semua asuransi umum, bisnis asuransi umum NTUC Income memiliki aset tertinggi dalam peringkat di nomor 13.

Tahun ini juga melihat kembalinya Singlife ke 50 besar di peringkat 14 dan pendatang baru, Asuransi EQ, di peringkat 50.

Memenuhi permintaan konsumen

Berbicara dengan Singapore Business Review, Goh Theng Kiat, Chief Customer Officer di Prudential Singapore, mengatakan bahwa pada 2022 mereka melihat lebih banyak konsumen yang mengandalkan teknologi untuk kesehatan dan kesejahteraan serta stabilitas keuangan mereka. Dalam penelitian “Digital for 100: Memanfaatkan teknologi untuk masa hidup yang lebih lama”, mereka menemukan bahwa 54% penduduk Singapura mengatakan bahwa aplikasi seluler adalah alat penting dalam mempersiapkan peningkatan umur panjang.

Goh Theng Kiat, Chief Customer Officer at Prudential Singapore

“Dari mereka yang menggunakan teknologi untuk mengelola kesejahteraan mereka, 36% mengatakan bahwa perangkat digital memiliki dampak positif terbesar pada situasi keuangan mereka, dan 27% pada kesehatan pribadi mereka. Responden menggunakan aplikasi seluler untuk memantau kesehatan seperti kebugaran fisik, tekanan darah dan waktu tidur, serta rekening bank, CPF, dan kebutuhan asuransi mereka,” kata Goh.

Inilah mengapa Prudential terus meningkatkan aplikasi kesehatan dan kebugaran digitalnya, Pulse. Selain memungkinkan pengguna untuk menilai kesehatan mereka melalui aplikasi Pulse juga dapat membantu merencanakan keuangan mereka dengan menggunakan asisten digital AInya.

Konsumen juga menuntut lebih banyak pilihan dan mengharapkan layanan yang disesuaikan dengan kebutuhan masing-masing. Prudential menciptakan produk seperti PRUActive LinkGuard, rencana asuransi seumur hidup terkait investasi, yang memungkinkan nasabah menyesuaikan pertanggungan mereka, dan melakukan top-up reguler atau pembayaran uang tunggal serta penarikan sebagian bila diperlukan.

Untuk CEO Manulife Singapore Dr Khoo Kah Siang, di 2022 dia melihat kebutuhan bisnis untuk mengembangkan tenaga kerja yang sangat terampil dan mudah beradaptasi serta memperkenalkan cara kerja yang lebih gesit. Bisnis juga harus menemukan lebih banyak cara untuk menarik talenta baru dan mempertahankan talenta yang sudah ada.

“Di Manulife, kami memperkenalkan program pelatihan bersertifikasi IBF pertama di industri untuk meningkatkan keterampilan perwakilan keuangan kami dan pesta pembelajaran tahunan bagi karyawan untuk mempelajari lebih lanjut tentang insurtech, blockchain, AI, dan analitik. Program pembelajaran seperti itu berfungsi untuk memastikan karyawan kami tetap berada di tren yang mendisrupsi industri asuransi,” kata Dr Khoo.

Dr Khoo Kah Siang, CEO, Manulife Singapore

Saat dampak COVID-19 berkurang, Dr Khoo mengatakan bahwa dia fokus bergeser ke arah perubahan iklim dan keberlanjutan.

Untuk bisnis, ini berarti menciptakan produk atau strategi untuk bisnis yang berkelanjutan, menyediakan produk dengan umur panjang, dan berkontribusi positif terhadap keberlanjutan iklim. Oleh karena itu, Manulife meluncurkan Impact Agenda sendiri pada Juni tahun lalu, yang menguraikan komitmen sosial dan lingkungan, di bidang-bidang di mana Manulife memiliki kemampuan terbesar untuk mempengaruhi perubahan.

Bisnis ini juga melihat nilai personalisasi dan bagi Ho Lee Yen, CEO HSBC Life Singapore, hal ini meningkat pada 2023.

“Ini adalah evolusi selanjutnya dari "berada di tempat nasabah kami berada". Organisasi yang mampu memanfaatkan data dan analitik secara efektif untuk mempersonalisasikan keterlibatan dan solusi mereka akan mampu menangkap pemikiran dan pangsa pasar. Dalam bisnis asuransi, tingkat personalisasi yang dapat kami capai dapat membuat perbedaan dalam seberapa efektif kami dapat mendukung nasabah kami dalam mencapai tujuan mereka dalam berbagai aspek kesejahteraan,” kata Ho.

Ho Lee Yen, CEO, HSBC Life Singapore

Tren untuk asuransi jiwa

Manogna Vangari, Analis Asuransi di GlobalData mengatakan bahwa pada 2022 beberapa perusahaan asuransi meningkatkan investasi mereka di insurtech untuk meningkatkan efisiensi operasional dan profitabilitas secara keseluruhan.

“Misalnya, AIA menerapkan rencana untuk mengalihkan 90% operasinya ke cloud pada akhir 2022. Prudential Singapore sedang bereksperimen dengan solusi berbasis machine learning untuk mengotomatiskan klaim dan mengurangi praktik penipuan,” kata Vangari.

Manogna Vangari, Insurance Analyst, GlobalData

Dia menyarankan agar perusahaan asuransi, terutama perusahaan asuransi jiwa, harus fokus pada pengembangan teknologi asuransi untuk mengatasi tantangan demografis dan menyediakan polis asuransi yang dipersonalisasi untuk memenuhi tuntutan keuangan nasabah yang terus berubah dengan menawarkan perlindungan asuransi yang lebih fleksibel.

“Pada 2023 dan seterusnya, ketegangan geopolitik, risiko siber, gangguan rantai pasokan yang disebabkan oleh konflik Rusia dan Ukraina, keberlanjutan, dan pengembangan pasar ILS akan menjadi isu yang semakin relevan dan area fokus utama bagi perusahaan asuransi non-jiwa,” kata Vangari.

Lim Siang Thnia, Sector Leader Asuransi Deloitte Asia Tenggara mengatakan perusahaan asuransi akan menghadapi lingkungan geopolitik yang bergejolak tahun depan.

“Ini kemungkinan akan mempengaruhi prospek investasi, terutama untuk asuransi jiwa, perilaku konsumen, dan juga ekspektasi karyawan. Oleh karena itu, perusahaan asuransi harus gesit dan beradaptasi untuk mengelola tantangan yang muncul. Beberapa nilai dari investasi sebelumnya kemungkinan besar akan dilakukan (atau tidak) di tahun mendatang. Selain itu, menyesuaikan dengan apa yang kemungkinan menjadi lingkungan kerja hybrid dan tantangan yang timbul dari itu, sambil tetap kompetitif dan fokus pada nasabah dengan memperhatikan garis bawah akan menjadi tindakan penyeimbang yang perlu dikelola oleh perusahaan asuransi.” kata Lim.

Lim Siang Thnia, Insurance Sector Leader, Deloitte Southeast Asia

Target untuk asuransi umum

Ho Kai Weng, Chief Executive General Insurance Association (GIA) Singapura mengatakan mereka ada beberapa tren tahun lalu yang mungkin tetap ada di 2023.

Salah satunya adalah bagaimana tren tempat kerja dan tenaga kerja seperti kerja hybrid dan jarak jauh akan tetap ada.

“Perusahaan asuransi harus beradaptasi dengan kantor masa depan. Pendekatan strategis untuk melatih dan meningkatkan talenta akan sangat penting untuk memastikan perusahaan tetap kompetitif dalam perang talenta global,” kata Kai Weng.

Di Singapura, sebagian besar eksekutif senior memprioritaskan keterlibatan karyawan dan strategi retensi dibanding kebiasaan nasabah atau masalah geopolitik. Namun, hanya 30% yang siap untuk menanggapi kekurangan talenta dan ketersediaan keterampilan, ungkap sebuah studi oleh Russell Reynolds Associates.

“PHK di sektor teknologi pada akhir 2022 dapat menciptakan peluang baru bagi perusahaan asuransi untuk meningkatkan peringkat mereka, sesuatu yang sebelumnya menantang mengingat kekurangan talenta di bidang teknologi. Perusahaan asuransi dengan persyaratan khusus untuk keterampilan baru dalam teknologi dapat memanfaatkan ketersediaan talenta di bidang teknologi yang terampil untuk mendukung peta jalan transformasi digital mereka,” saran Kai Weng.

Ho Kai Weng, Chief Executive, General Insurance Association of Singapore

Perusahaan asuransi umum juga harus mengeluarkan upaya dalam menyediakan asuransi siber untuk usaha kecil dan menengah (UKM). Sebuah laporan oleh QBE mengungkapkan bahwa 42% UKM di Singapura telah mengindikasikan bahwa mereka melakukan tujuh hingga delapan proses online tetapi tidak memiliki perlindungan dasar untuk teknologi ini. 21% UKM juga mengatakan bahwa mereka telah 'diretas' pada beberapa tahap di 2019 lalu.

“Hal ini mengkhawatirkan mengingat UKM menyumbang 99% bisnis di Singapura dan mempekerjakan lebih dari 70% tenaga kerja. Setiap serangan siber berskala besar berpotensi menimbulkan kerugian yang meluas. Oleh karena itu, ini penting menggarisbawahi urgensi bagi perusahaan asuransi untuk meningkatkan upaya dan mengedukasi bisnis tentang pentingnya asuransi siber,” kata Kai Weng.

Kai Weng menambahkan bahwa sejak pandemi, kesadaran yang lebih besar terhadap perlindungan telah lazim di kalangan nasabah.

“Di balik kondisi makroekonomi yang tidak menentu, tekanan inflasi yang berkelanjutan, meningkatnya ancaman siber yang semakin canggih, dan perubahan iklim, tidak diragukan lagi akan ada gelombang tantangan baru bagi perusahaan asuransi. Terhadap lanskap yang tidak stabil ini, ada kebutuhan untuk menyesuaikan operasional yang sesuai untuk mengatasi hal yang tidak diketahui karena hal ini dapat berarti liabilities yang besar dan tidak terduga serta konsekuensi peningkatan klaim dan biaya. Dengan tren ini, ada peluang bagi perusahaan asuransi untuk berinovasi dan menghadirkan produk dengan proposisi nilai kuat yang memenuhi hal tersebut,” kata Kai Weng.

Advertise

Advertise