Perusahaan asuransi jiwa memimpin dalam Peringkat Asuransi Bisnis Hong Kong

Beberapa perusahaan asuransi jiwa melihat aset mereka melonjak sebanyak 44% pada 2021.

Industri asuransi Hong Kong sedang mengalami perubahan signifikan karena Peringkat Asuransi Bisnis Hong Kong mengungkapkan ada tren lebih banyak perusahaan asuransi jiwa yang bergabung dalam daftar 50 perusahaan asuransi teratas. Pergeseran ini dapat dikaitkan dengan peluang di pasar asuransi Cina Daratan.

Menurut sebuah laporan oleh GlobalData, meskipun ada penurunan permintaan dari pengunjung Daratan pada 2021 karena pembatasan perjalanan, sebagian besar premi asuransi seumur hidup berasal dari pengunjung Cina yang membeli polis mereka dari Hong Kong sebelum pandemi karena persyaratan yang menguntungkan dan fleksibilitas yang lebih besar ditawarkan kepada mereka dibandingkan dengan polis yang dijual di Cina.

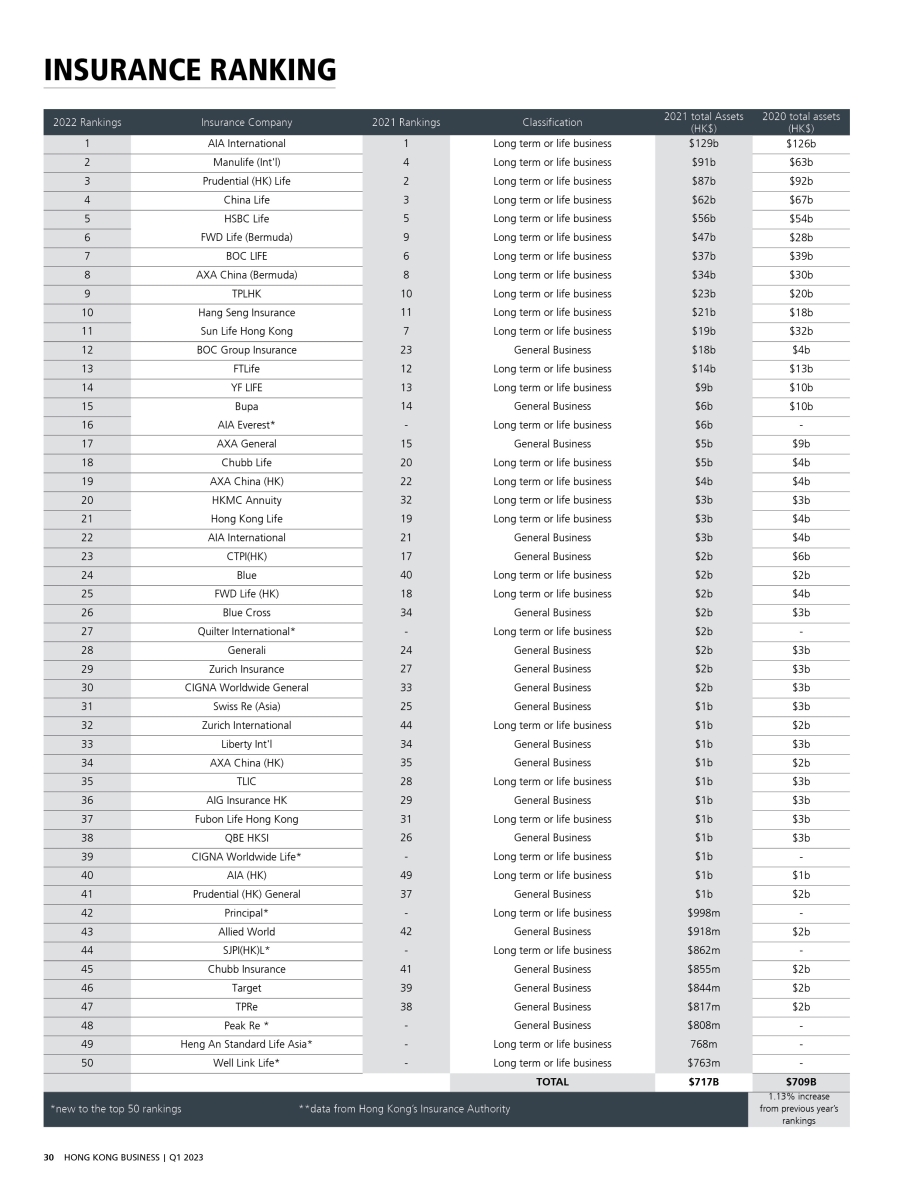

Sebanyak 30 perusahaan asuransi jiwa masuk dalam daftar 50 besar, dibandingkan 20 perusahaan asuransi umum. Ini berbeda dengan peringkat sebelumnya ketika daftar 50 teratas memiliki jumlah yang sama antara asuransi jiwa dan asuransi umum.

Pemeringkatan mengungkapkan bahwa total aset dari 50 perusahaan asuransi teratas melonjak sebesar 1,13% mencapai $717 miliar pada 2021 dibandingkan dengan $706 miliar pada 2020. Ini relatif lebih rendah dari peningkatan 9,75% tahun lalu, namun peningkatan pada 2021 disebabkan oleh a dasar yang lebih rendah yang disebabkan oleh lockdown selama hari-hari awal pandemi COVID-19.

Memegang posisi nomor satu adalah AIA International, yang asetnya di 2021 naik sebesar 2,38% menjadi $129 miliar dibandingkan dengan $126 miliar pada 2020. Manulife (Intl) melompat dari posisi keempat untuk mengklaim posisi kedua karena asetnya melonjak sebesar 44,44% menjadi $91 miliar pada 2021 dibandingkan dengan $63 miliar pada 2020.

Prudential (HK) Life, sementara itu turun ke peringkat ketiga setelah aset di 2021 turun menjadi $87 miliar dari $92 miliar pada 2020. China Life juga turun satu peringkat karena asetnya turun menjadi $62 miliar dari $67 miliar.

HSBC Life mempertahankan posisinya di nomor lima tetapi asetnya naik menjadi $56 miliar dari $54 miliar.

Dari semua asuransi umum, BOC Group Insurance mengalami peningkatan aset terbesar menjadi $18 miliar pada 2021 dari $4 miliar pada 2020. Peringkatnya juga meningkat dari peringkat ke-23 menjadi ke-12 untuk peringkat tahun ini. Sementara itu, daftar tersebut juga menampilkan pendatang baru di 50 besar, dengan AIA Everest memimpin dengan $6 miliar, peringkat ke-16 di antara 50 besar.

Tren industri 2022

Jika pada 2021 terjadi peningkatan tren yang fokus pada kesehatan, pada 2022, perusahaan asuransi mengalihkan fokus mereka ke tren digitalisasi, lingkungan, sosial, dan tata kelola (ESG), dan tenaga kerja, menurut beberapa analis yang diwawancarai oleh Hong Kong Business.

Pergeseran ke pengaturan kerja jarak jauh atau fleksibel menciptakan permintaan akan tenaga kerja asuransi. Sebuah studi oleh Cigna mengungkapkan bahwa 51% pekerja di kawasan Asia Pasifik lebih memilih opsi untuk bekerja dari rumah.

“Perusahaan asuransi telah beradaptasi dengan beralih ke tenaga kerja jarak jauh, serta mengadopsi keterlibatan nasabah dan distributor virtual, serta memanfaatkan infrastruktur digital yang lebih gesit untuk memenuhi ekspektasi yang berkembang untuk produk, saluran, dan layanan yang disesuaikan,” kata Joanna Wong, HK Insurance Pemimpin di Deloitte Cina.

Joanna Wong, HK Insurance Leader at Deloitte China

Selanjutnya, produk dan layanan digital untuk nasabah semakin populer. Misalnya, perusahaan asuransi virtual Bowtie menggunakan platform bebas agen yang memungkinkan mereka menurunkan premi sebesar 30-50% dibandingkan dengan produk tradisional yang dijual melalui agen.

Produk asuransi digital on-demand yang lebih sederhana juga mendapatkan daya tarik. Nasabah semakin terbuka untuk membeli asuransi asalkan tidak terlalu rumit. Di Malaysia, 31% konsumen melaporkan bahwa sebagian besar produk asuransi terlalu rumit untuk dibeli.

Pengurangan inflasi dan konsumsi

Inflasi terus menimbulkan tantangan bagi perusahaan asuransi dan nasabah. Untuk asuransi jiwa dan pensiun, ini berarti menaikkan tarif yang dapat mengurangi risiko reinvestasi dan membuat jaminan tarif lebih hemat biaya dari perspektif ekonomi, menurut Billy Wong, Insurance Leader di PwC Hong Kong.

Billy Wong, Insurance Leader at PwC Hong Kong

Namun, kenaikan suku bunga yang terlalu tajam dapat menimbulkan risiko disintermediasi, yang berdampak negatif pada neraca. Untuk memitigasi risiko ini, perusahaan asuransi mungkin perlu mengatur ulang tingkat jaminan dan penetapan harga secara berkala untuk merespons tekanan pasar terhadap jaminan nilai buku.

Suku bunga yang lebih tinggi juga dapat membuat jenis produk tertentu menjadi kurang menarik bagi konsumen, Wong mengingatkan. Bahkan tanpa kenaikan tarif premi asuransi, inflasi sudah mempengaruhi konsumen. Sebuah laporan oleh YouGov menemukan bahwa 14% konsumen Asia Pasifik akan mengurangi asuransi terlebih dahulu saat anggaran rumah tangga terbatas. Di Hong Kong, 16% mengatakan mereka akan mengurangi pengeluaran untuk asuransi.

Suku bunga yang lebih tinggi ditambah dengan pasar ekuitas yang berfluktuasi juga dapat membuat jenis produk tertentu menjadi kurang menarik. Wong menyarankan perusahaan asuransi untuk mempertimbangkan penyeimbangan kembali portofolio, seperti beralih kembali ke investasi yang lebih tradisional dan tidak terlalu mengandalkan kelas aset alternatif.

Ini juga relevan untuk perusahaan asuransi umum, Wong menambahkan, "dari perspektif penetapan harga, salah satu fokus utama perusahaan asuransi adalah menanamkan tren pasar jangka panjang ke dalam sifat produk yang umumnya berjangka lebih pendek."

Perubahan budaya

Selain itu, perubahan budaya juga memengaruhi cara perusahaan asuransi merekrut, mempertahankan, dan mengoptimalkan talenta, serta melibatkan nasabah dalam menyesuaikan dan mendistribusikan produk dan layanan.

Leslie Foo, Direktur Asuransi di Deloitte Cina, menambahkan bahwa tren ini telah menantang perusahaan asuransi untuk beradaptasi dan tangguh dalam proses menciptakan kembali industri asuransi selama beberapa tahun terakhir sembaril mengatasi hambatan yang ditimbulkan oleh pandemi.

Leslie Foo, Insurance Director at Deloitte China

“Sementara industri terus menjadikan customer-centric sebagai titik fokus model operasanli standar industri, tren yang muncul telah mendorong perusahaan asuransi untuk mempertahankan budaya inovasi yang berkelanjutan. Perusahaan asuransi harus beralih dari meletakkan dasar untuk transformasi operasional, seperti transisi ke cloud, untuk sepenuhnya menyadari nilai dan manfaat infrastruktur dan peningkatan teknologi," kata Leslie.

Kembalinya MCV

Pembukaan perbatasan pada2022 juga melihat kembalinya Pengunjung Cina Daratan atau Mainland Chinese Visitors (MCV). Sebagian besar perusahaan asuransi Hong Kong mengandalkan MCV untuk pembelian polis asuransi jiwa. Dalam survei terbaru oleh Otoritas Asuransi, 81% pengunjung Hong Kong dari Januari hingga September 2022 terdiri dari MCV, yang mengarah ke peningkatan 150% dalam premi bisnis baru di H1 2022.

“Secara keseluruhan, GlobalData memperkirakan Life GWP tumbuh sebesar 4,5% pada tahun 2022. Dengan inisiatif Greater Bay Area (GBA) mendapatkan momentum, aktivitas M&A yang lebih tinggi terlihat pada 2022. Perusahaan asuransi memandang GBA sebagai pintu gerbang ke Hong Kong dan Cina dan akan memanfaatkan peluang ini untuk memperluas basis nasabah mereka. Dimasukkannya perlakuan istimewa sebagai bagian dari peraturan solvabilitas perusahaan asuransi yang berbasis di Daratan akan mendorong mereka untuk memperluas bisnis mereka dan menyerahkan lebih banyak kepada perusahaan reasuransi yang berbasis di Hong Kong karena ketersediaan kapasitas yang lebih besar. Dan ini pada gilirannya akan semakin mengembangkan Hong Kong sebagai pusat reasuransi,” kata Analis Asuransi GlobalData Sravani Ampabathina.

Sravani Ampabathina, GlobalData Insurance Analyst

Pusat layanan after-sales

Pada 2022, pemerintah Hong Kong mengumumkan keputusannya untuk memperkuat statusnya sebagai pusat keuangan, termasuk industri asuransi. Salah satu cara yang diusulkan untuk mencapai tujuan ini adalah dengan memanfaatkan statusnya sebagai bagian dari Greater Bay Area (GBA).

Mengingat sebagian besar perusahaan asuransi di Hong Kong mengandalkan MCV, pemerintah mengumumkan rencana untuk membangun pusat layanan purna jual di Nansha dan Qiahai sebagai bagian dari inisiatif Insurance Connect di GBA. Hal ini memudahkan pemegang polis Cina Daratan untuk mengajukan klaim. Pada tahap awal, Insurance Connect pertama kali mengizinkan penyelesaian langsung klaim kesehatan di rumah sakit umum di Shenzhen dengan perusahaan asuransi Hong Kong dan Makau. Ini juga memungkinkan perusahaan asuransi Hong Kong untuk mendirikan pusat layanan nasabah di GBA.

Billy Wong dari PwC mengatakan bahwa pendirian pusat layanan after-sales asuransi di GBA akan sangat meningkatkan kemampuan perusahaan asuransi Hong Kong untuk melayani pemegang polis yang tinggal di daratan.

“Ini juga akan menjadi tonggak penting dalam pengembangan asuransi secara keseluruhan sebagaimana diatur dalam Rencana Pengembangan Garis Besar GBA dan untuk kolaborasi yang lebih luas serta lebih dalam di antara para pemain asuransi di GBA,” tambahnya.

Sementara itu, Erik Bleekrode, Head of Insurance di KPMG China & Asia Pasifik, memiliki pandangan yang lebih terbatas terhadap pusat-pusat ini karena dia yakin masih sulit untuk menilai dampak dari pusat-pusat ini sampai regulator Hong Kong mengeluarkan peraturan dan pedoman putaran berikutnya. .

Erik Bleekrode, Head of Insurance at KPMG China & Asia Pacific

"Beberapa perusahaan asuransi di Hong Kong tanpa lisensi Cina berharap ini akan memungkinkan akses yang lebih besar untuk menjual asuransi di daratan dalam jangka panjang, tetapi tidak demikian menurut peraturan saat ini," kata Erik.

Menciptakan peluang

Berbagai tantangan memberikan perusahaan asuransi kesempatan untuk berinovasi dan beradaptasi. Menurut Cecilia Chang, CEO Generali Life Hong Kong dan General Manager Assicurazioni Generali S.p.A. Hong Kong, salah satu perubahan paling signifikan yang mereka alami adalah penurunan tajam dalam interaksi tatap muka di luar rumah tangga.

Cecilia Chang, CEO of Generali Life Hong Kong and General Manager of Assicurazioni Generali S.p.A. Hong Kong

Generali bersandar pada saluran distribusi yang beragam untuk mengatasi tantangan itu, seperti kemitraan bancassurance mereka dengan bank virtual, ZA Bank, yang merupakan kali pertama di Hong Kong.

“Produk dan penawaran Generali diintegrasikan ke dalam aplikasi ZA Bank, merampingkan berbagai proses, mulai dari penemuan produk hingga menghubungi penasihat asuransi kami. Semua titik kontak dan pertanyaan dapat dikelola dalam aplikasi hanya dengan beberapa klik, menjadikan layanan kami dapat diakses oleh nasabah kapan saja, di mana saja, dan dengan cara yang paling sesuai untuk mereka. Melalui kemitraan ini, kami dapat memberdayakan nasabah kami untuk membuat keputusan terkait kesehatan dan perlindungan mereka, tergantung pada waktu dan kenyamanan mereka,” kata Chang.

Chang mengatakan untuk 2023, mereka mengharapkan digitalisasi terus berlanjut, dipimpin oleh nasabah yang menuntut layanan tersebut.

“Di Hong Kong, telah terjadi percepatan adopsi saluran digital di antara nasabah, yang semakin nyaman mencari solusi secara online atau ke platform virtual. Hal ini terus berlanjut mengingat kekhawatiran yang ada seputar COVID-19 dan langkah-langkah menjaga jarak sosial, yang telah mengubah kebiasaan dan gaya hidup sehari-hari masyarakat,” kata Chang.

Fokus 2023

Dengan semua tren dan prediksi ini, apa yang harus menjadi fokus perusahaan asuransi tahun depan?

Joanna Wong: Transformasi teknologi yang berpusat pada nasabah. Tujuan untuk 2023 dan seterusnya adalahmengoptimalkan manfaat investasi teknologi dengan lebih baik untuk memungkinkan perusahaan asuransi, terutama di mana kami telah mengamati berbagai tingkat kematangan dan adopsi digital yang semakin gesit di seluruh dunia, inovatif, dan solusi yang customer-centric. Perusahaan asuransi harus mempertimbangkan perbedaan dan kesamaan lintas batas saat mereka melanjutkan perjalanan transformasi digital mereka.

Inovasi dan diferensiasi ESG. Perusahaan asuransi harus menetapkan pandangan mereka di luar masalah kepatuhan untuk menjadikan EST sebagai pembeda yang kompetitif.

Leslie Foo: Menciptakan kembali strategi dan budaya tempat kerja seiring meningkatnya persaingan talenta. Perusahaan asuransi harus menemukan kembali strategi sumber daya manusia mereka untuk memelihara budaya digital, inovatif, namun beragam dan inklusif yang menarik dan bisa mempertahankan talenta.

Reformasi pajak global. Departemen pajak asuransi harus tetap waspada dan bersiap menghadapi ketidakpastian yang ditimbulkan oleh potensi reformasi pajak global seperti Pilar 1 dan 2 yang diajukan oleh Organisation for Economic Co-operation and Development (OECD). Secara khusus, Pilar 2 OECD memperkenalkan pajak minimum global berdasarkan pendapatan buku dengan sejumlah penyesuaian pajak.

Erik Bleekrode (Asia view): Mengingat apa yang telah disebutkan sebelumnya, kami menyimpulkan bahwa perusahaan harus fokus pada nasabah, pengalaman mereka, dan proposisi. Akan ada kebutuhan untuk memahami bagaimana ESG akan mengubah cara perusahaan asuransi dijalankan dan dikelola. Perusahaan asuransi harus mencari untuk mempekerjakan orang dengan keterampilan yang diperlukan untuk mengubah dan mengelola bisnis mereka ke depan. Perusahaan asuransi juga harus melihat untuk mengembangkan proposisi kesehatan dan kesejahteraan mereka. Akhirnya, perusahaan asuransi juga harus mengembangkan jaringan afinitas dan kemitraan mereka untuk menciptakan ekosistem yang akan memberi mereka akses ke jumlah nasabah yang lebih besar dan membuat mereka lebih mudah diakses oleh nasabah.

Sravani Ampabathina: Perusahaan asuransi jiwa harus fokus pada promosi dan kemudahan akses ke solusi pasar investasi, karena pasar telah menunjukkan indikasi yang kuat dalam beberapa tahun terakhir. Salah satu fokus utama bagi perusahaan asuransi pada 2023 adalah menyediakan layanan pasca-penjualan terbaik di kelasnya untuk MCV, karena mereka menghasilkan bagian yang signifikan dari bisnis baru secara keseluruhan. Hal ini akan membangun kepercayaan dan memperkuat keyakinan, serta memastikan lebih banyak bisnis dari pembeli Cina, yang merupakan pendorong utama pertumbuhan dan area ekspansi bagi perusahaan asuransi jiwa Hong Kong.

Advertise

Advertise